Information ETF

- Un aperçu des types de produits cotés en bourse

- Que sont les ETF indiciels ?

- Comment les ETF indiciels répliquent-ils leurs indices de référence ?

- Quels facteurs influent sur la réplication d’indices ?

- Quels sont les avantages potentiels de l’indexation ?

- Quels sont les différents types d’ETF ?

- Pourquoi les frais d’investissement importent-ils ?

- Que sont les ETF à gestion active et comment fonctionnent-ils ?

Quels sont les coûts des ETF ?

Tout comme les fonds communs de placement, les ETF facturent des frais totaux sur encours pour couvrir les charges opérationnelles courantes.

Mais ils appliquent également certains frais qui ne sont pas associés aux fonds communs de placement.

Charges opérationnelles

Les ETF facturent des frais pour couvrir les charges opérationnelles courantes, tels que les services de conseil, l’administration et la tenue de livres, entre autres. Ces frais sont exprimés en tant que pourcentage d’actifs de fonds et sont couramment désignés sous le nom de frais totaux sur encours (TER) ou de frais courants (OCF).

Les ETF ont généralement des TER/OCF plus faibles que les fonds communs de placement. Cela est dû dans une large mesure au fait que la plupart des fonds communs de placement sont gérés activement et facturent des TER/OCF plus élevés que leurs contreparties indicielles. Étant donné que la grande majorité des ETF sont des fonds indiciels, leurs TER/OCF sont, en moyenne, inférieurs à ceux des fonds communs de placement traditionnels.

Écart entre le cours acheteur et le cours vendeur

Lors de l’achat ou de la vente de parts d’ETF sur une bourse, il existe une différence entre le cours qu’un courtier est disposé à payer pour une part d’ETF (le cours acheteur) et le cours légèrement supérieur auquel le courtier acceptera de vendre cette part d’ETF (le cours vendeur). Par conséquent, un investisseur achète généralement des parts d’ETF à un cours légèrement supérieur à celui du marché et vend à un cours légèrement inférieur.

Les écarts entre le cours vendeur et le cours acheteur sont généralement inférieurs pour les ETF qui font l’objet d’importants volumes de transactions ou qui détiennent des titres très liquides.

Un aperçu des types de produits cotés en bourse

Les ETF font partie d’une catégorie d’investissements connus sous le nom de produits cotés en bourse (ETP).

Bien qu’il existe de nombreux types d’ETP, ce sont tous des investissements négociés en bourse qui fournissent une exposition à des actions, des obligations ou d’autres actifs tels que les matières premières.

Les ETF se taillent la part du lion dans l’univers des ETP. La plupart des ETF visent à répliquer un indice traditionnel pondéré en fonction de la capitalisation boursière, tels que le S&P 500 ou l’Euro Stoxx 50. Ces dernières années, un nombre croissant d’ETF actifs ont été lancés. Parmi ceux-ci figurent des ETF reposant sur des règles et pondérés de manière alternative (souvent appelés stratégies de smart bêta ou bêta stratégique), qui visent à répliquer des indices non pondérés en fonction de la capitalisation boursière, généralement dans le but de surperformer le marché ou à des fins de gestion des risques.

Au 31 décembre 2018, il y avait plus de 2 300 ETP disponibles en Europe, dont plus de 1 700 étaient des ETF1.

1 Source : ETFGI.

Que sont les ETF indiciels ?

Bien qu’il existe plus de 1 700 ETF disponibles en Europe1, la plupart de leurs actifs sont investis dans des ETF traditionnels adossés à des indices.

L’indexation est une stratégie d’investissement à gestion passive qui vise à répliquer les rendements d’un indice boursier spécifique le plus fidèlement possible en détenant l’ensemble des titres ou une sélection représentative des titres dans l’indice.

La plupart des ETF visent à répliquer des indices pondérés en fonction de la capitalisation boursière et sont disponibles dans un nombre croissant de styles et de catégories d’actifs, y compris les marchés régionaux et mondiaux des actions et obligations. Ils vont des produits qui investissent dans la couverture la plus large des marchés à ceux qui investissent dans des secteurs spécifiques.

Certains types d’ETF couvrent l’univers des titres de croissance ou de rendement, tandis que d’autres répliquent certaines catégories de capitalisation boursière. Les ETF internationaux couvrent les marchés mondiaux et peuvent offrir une exposition à un pays ou une région spécifique. Enfin, les ETF à revenu fixe peuvent couvrir un éventail de gammes en termes de durations, de qualités de crédit et d’échéances.

Capitalisation boursière : la méthodologie de pondération traditionnelle

Un indice est un groupe de titres choisis pour représenter une vision objective des caractéristiques de risque-rendement d’un marché ou segment de marché. Vanguard estime que les indices doivent être interprétés selon la capitalisation boursière des composantes sous-jacentes.

La pondération des titres selon leur capitalisation boursière est la méthode la plus couramment utilisée. Les indices pondérés en fonction de la capitalisation boursière reflètent l’estimation consensuelle de la valeur de chaque société à un moment donné. Dans un marché ouvert, les nouvelles informations, qu’elles soient de nature économique ou financière ou spécifiques à une société, influent sur le prix d’un ou de plusieurs titres et sont reflétées instantanément dans l’indice par le changement de sa capitalisation boursière.

1 Source : ETFGI au 31 décembre 2018.

Comment les ETF indiciels répliquent-ils leurs indices de référence ?

Les ETF indiciels utilisent trois stratégies principales ayant pour objectif de répliquer leurs indices de référence de la manière la plus fidèle et efficace possible.

Réplication intégrale

La manière la plus courante de créer un portefeuille indiciel consiste à répliquer entièrement un indice cible en achetant des titres selon leur pondération relative dans l’indice. Ce processus permet de s’assurer qu’un ETF suive étroitement son indice tout en répliquant les principales caractéristiques de celui-ci. La réplication intégrale est généralement utilisée pour des indices concentrés dont les composantes sont liquides, tels que le S&P 500, l’Euro STOXX 50 ou des indices d’obligations d’Etat.

Échantillonnage

L’ETF détient un échantillon représentatif des titres qui composent l’indice. Une approche d’échantillonnage est utilisée lorsqu’il existe un grand nombre de positions dans l’indice, rendant une réplication intégrale difficile et coûteuse. L’échantillon vise à répliquer les caractéristiques essentielles de l’indice et à suivre ses rendements.

Cette stratégie :

- Répartit les titres en petits groupes selon un éventail de caractéristiques clés ;

- Permet au gestionnaire de portefeuille de choisir un titre à partir de ce petit groupe et de le pondérer selon la pondération correspondante dans l’indice ;

- Peut entraîner un différentiel de réplication plus important.

La plupart des ETF d’indices obligataires répliquent leurs indices de référence par une approche d’échantillonnage. Une réplication intégrale pour les ETF obligataires est souvent irréalisable du simple fait du nombre d’émissions dans leurs indices cibles et du caractère moins liquide de certaines émissions.

Optimisation

Au lieu d’utiliser un échantillon reposant sur les caractéristiques spécifiques d’un secteur ou de titres, cette approche utilise un modèle multifactoriel quantitatif dans le but de répliquer l’indice.

Cette stratégie :

- Utilise un modèle informatique pour déterminer la composition optimale du portefeuille selon les fluctuations de cours historiques et la corrélation des titres au sein de l’indice ;

- Se fonde sur des données historiques et des facteurs susceptibles de changer au fil du temps, ce qui peut entraîner une erreur de réplication plus importante, quoiqu’à des frais généralement moins élevés.

La plupart des ETF en actions répliquant des indices constitués d’un grand nombre de composantes, tels que le FTSE All-World Index, répliquent leurs indices de référence par l’optimisation.

Quels facteurs influent sur la réplication d’indices ?

La différence de réplication (parfois appelée rendement excédentaire) et l’erreur de réplication sont des paramètres importants à prendre en compte, notamment lors de l’évaluation d’ETF traditionnels adossés à des indices.

Comprendre ce qu’ils mesurent peut vous permettre de prendre des décisions d’investissement plus éclairées.

Différence de réplication pour des ETF indiciels

La différence de réplication mesure la performance d’un ETF par rapport à son indice de référence sur une période spécifique. Calculer la différence de réplication est relativement simple : il suffit de soustraire le rendement total de l’indice du rendement total de l’ETF.

La différence de réplication peut être positive ou négative et révèle la mesure dans laquelle un ETF surperforme ou sous-performe son indice de référence.

L’erreur de réplication

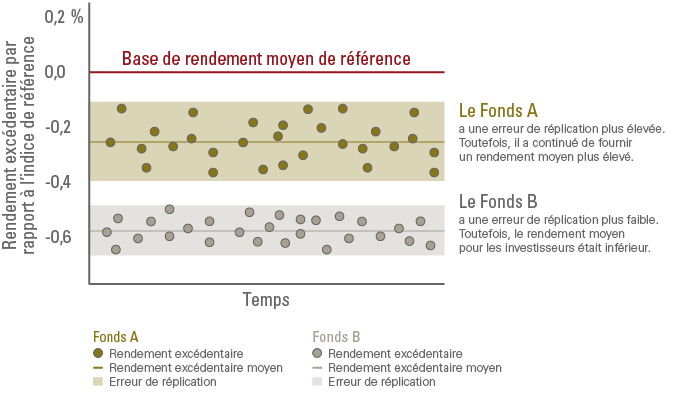

Les fournisseurs d’ETF définissent l’erreur de réplication de différentes manières. Selon la définition officielle, l’erreur de réplication est l’écart type annualisé de la différence de réplication. En d’autres termes, tandis que la différence de réplication mesure le montant à hauteur duquel le rendement d’un ETF diffère de celui de son indice de référence sur une période spécifique, l’erreur de réplication mesure la variabilité de la différence de réplication dans le temps.

Par exemple, si l’erreur de réplication est de 50 points de base, environ deux tiers du temps les rendements excédentaires de l’ETF doivent se trouver dans la fourchette de 50 points de base du rendement excédentaire moyen. Une erreur de réplication inférieure indiquerait une plus faible variabilité du rendement excédentaire.

Selon nous, si votre objectif principal est la recherche du rendement excédentaire sur une longue période, le rendement excédentaire constitue une mesure plus importante que l’erreur de réplication. Cependant, à court terme, la cohérence de la performance peut être plus importante pour vous et vous voudrez alors minimiser la volatilité, auquel cas vous souhaiterez vous concentrer sur l’erreur de réplication.

Dans l’exemple hypothétique présenté ici, les investisseurs recherchant des rendements accrus à long terme trouveront probablement que le Fonds A est le meilleur choix, malgré son erreur de réplication plus élevée. En revanche, les investisseurs qui privilégient des rendements relativement proches de l’indice de référence seront probablement intéressés par le Fonds B, malgré ses faibles rendements moyens (à savoir une erreur de réplication négative plus importante).

Si vous comparez des fonds dans la vie réelle, vous ne trouverez peut-être pas une relation évidente entre la différence de réplication et l’erreur de réplication. D’autres facteurs, tels que l’allocation d’actifs, la méthodologie indicielle et les frais doivent également être évalués avant de sélectionner un investissement.

Principales causes de l’erreur de réplication et de la différence de réplication

Dans un monde idéal, les ETF répliqueraient parfaitement leurs indices de référence, et la différence de réplication et l’erreur de réplication n’existeraient pas. Cependant, sur le plan pratique, un certain nombre de facteurs empêchent l’atteinte de cet idéal.

Frais

Les frais sont le principal facteur d’une différence de réplication négative, en ce qu’ils freinent la performance. Veillez à évaluer tous les frais d’un fonds, y compris les coûts de négociation qui ne sont pas inclus dans les frais courants / les frais totaux sur encours (OCF/TER). Les frais d’échange associés aux ETF synthétiques ne sont pas non plus inclus dans l’OCF / le TER. Ils peuvent varier dans le temps et, en conséquence, peuvent être une cause importante de l’erreur de réplication et de la différence de réplication.

Expertise en gestion

Un bon gestionnaire de fonds indiciels saura quand utiliser une approche de réplication intégrale et quand une approche d’échantillonnage ou d’optimisation peut s’avérer plus appropriée. Un gestionnaire doit également être à même de gérer les changements apportés aux composantes d’un indice, les reconstitutions indicielles, les flux de trésorerie de fonds et plus encore.

Méthodologie de réplication

La méthodologie de réplication peut être un facteur majeur de l’erreur de réplication et de la différence de réplication. Les ETF recourant à la réplication intégrale ont tendance à enregistrer des erreurs de réplication moins importantes que ceux faisant appel à l’optimisation et à l’échantillonnage.

Fiscalité

Selon le domicile de l’ETF, des retenues fiscales peuvent être prélevées non seulement sur les dividendes du portefeuille sous-jacent, mais aussi sur les distributions de l’ETF lui-même. Ces impôts doivent être pris en compte lors de l’analyse et de la comparaison de la performance d’ETF. Les retenues fiscales sur les dividendes du portefeuille sous-jacent sont prises en compte dans la valeur nette d’inventaire de l’ETF. Par conséquent, elles ont également une incidence directe sur la performance d’un ETF et sur toute différence de réplication.

Quels sont les avantages potentiels de l’indexation ?

L’investissement indiciel traditionnel, via des ETF pondérés en fonction de la capitalisation boursière ou des fonds communs de placement, peut offrir plusieurs avantages notables.

Faibles coûts

Les fonds indiciels présentent un avantage majeur par rapport à la plupart des fonds à gestion active : de faibles coûts. En voici les deux raisons principales :

- Faibles coûts de gestion. Il est tout simplement moins coûteux de gérer un fonds indiciel. En effet, les fonds indiciels n’exigent pas des équipes fortement rémunérées pour analyser et sélectionner les titres.

- Faibles coûts de transaction. Les fonds indiciels utilisent une approche d’achat à long terme, ce qui signifie qu’en règle générale, les gestionnaires de fonds indiciels négocient des titres moins souvent que les gestionnaires de fonds à gestion active. Une négociation moins importante réduit les commissions de courtage et autres dépenses associées à la négociation des titres.

Diversification

Le maintien d’un portefeuille diversifié est un facteur essentiel du succès d’un plan d’investissement. L’indexation peut s’avérer être un moyen simple de diversification.

Performance à long terme compétitive

Grâce à leur diversification et à leurs faibles coûts, les fonds indiciels peuvent être un moyen efficace d’atteindre des rendements compétitifs sur le long terme.

Transparence

Les fonds indiciels ont un objectif précis et facilement appréhendable : répliquer la performance d’un indice spécifique (avant déduction des frais et charges). Avec les fonds indiciels, vous savez toujours comment votre argent est investi.

Faible risque de gestionnaire

Les fonds indiciels réduisent l’exposition au risque de gestionnaire, c’est-à-dire le risque qu’une mauvaise sélection de titres entraîne une sous-performance. Cela s’explique par le fait qu’ils cherchent à répliquer, et non à surperformer, un indice boursier. À l’inverse, la performance des fonds à gestion active est plus incertaine.

Risques

Tout investissement présente des risques, parmi lesquels la perte éventuelle du principal.

Investir dans des ETF implique des risques, y compris ceux associés à la volatilité du marché ou aux événements à court terme.

La diversification ne peut garantir un profit ou une protection contre une perte sur un marché en déclin.

La performance d’un indice ne représente pas exactement un investissement donné, car il n’est pas possible d’investir directement dans un indice.

Quels sont les différents types d’ETF ?

Bien qu’il existe plus de 1 700 ETF disponibles en Europe aujourd’hui1, la plupart de leurs actifs sont investis dans des ETF traditionnels adossés à des indices.

ETF adossés à des indices

L’objectif d’un ETF indiciel consiste à répliquer la performance d’un indice de référence spécifique le plus fidèlement possible. Parmi les exemples d’indices de référence bien connus figurent le FTSE 100, l’Euro STOXX 50 ou le S&P 500. C’est pourquoi on parle également d’ETF « à gestion passive ».

Les ETF adossés à des indices sont disponibles dans un nombre croissant de styles et de catégories d’actifs, y compris les marchés régionaux et mondiaux des actions et obligations. Ils vont des produits qui investissent dans la couverture la plus large des marchés à ceux qui investissent dans des secteurs spécifiques.

Certains types d’ETF couvrent l’univers des titres de croissance ou de rendement, tandis que d’autres répliquent certaines catégories de capitalisation boursière. Les ETF internationaux couvrent les marchés mondiaux et offrent une exposition à un pays ou une région spécifique. Enfin, les ETF à revenu fixe couvrent un éventail de gammes en termes de durations, de qualités de crédit et d’échéances.

1 Source : ETFGI au 31 décembre 2018.

Quels sont les autres types d’ETF ?

Un récent regain d’intérêt pour les ETF a favorisé une importante innovation en termes de produits. Les dernières offres au sein du secteur à l’échelle mondiale comprennent des ETF qui vont au-delà d’une approche traditionnelle adossés à des indices.

ETF à gestion active

Au lieu de chercher à répliquer étroitement un indice boursier, le gestionnaire de portefeuille gère activement les actifs au sein de l’ETF pour atteindre un objectif d’investissement particulier. Les ETF à gestion active représentent une proportion faible, mais croissante du secteur en général.

ETF de matières premières et de devises

Ces ETF investissent sur les marchés des matières premières et des devises par le biais d’actifs physiques ou via les marchés à terme. Ils fournissent aux investisseurs une exposition à des investissements alternatifs, tels que les produits agricoles, les métaux précieux, l’énergie et les devises.

ETF inversés et à effet de levier

Les ETF inversés et à effet de levier sont des types d’ETF synthétiques. Les ETF inversés visent à générer des rendements opposés, ou inverses, à ceux des indices de référence qu’ils répliquent. Un ETF inversé doit livrer un rendement positif le jour où son indice baisse et un rendement négatif lorsque l’indice augmente.

Les ETF à effet de levier visent à générer des multiples des rendements des indices de référence qu’ils répliquent. Un tel ETF peut être conçu pour rapporter deux ou trois fois la valeur de la hausse quotidienne de l’indice de référence ou, inversement, deux ou trois fois la baisse de l’indice de référence.

Il est important de noter que la plupart des ETF inversés et à effet de levier sont conçus pour atteindre leurs objectifs quotidiennement. S’ils sont détenus pendant plus d’un jour, ces ETF peuvent produire des rendements qui diffèrent du multiple inversé ou à effet de levier. Les ETF inversés ou à effet de levier conviennent généralement à une série extrêmement étroite d’objectifs d’investissement, tel qu’à des fins de market timing ou de couverture à court terme, et ne sont pas destinés à un investissement à long terme.

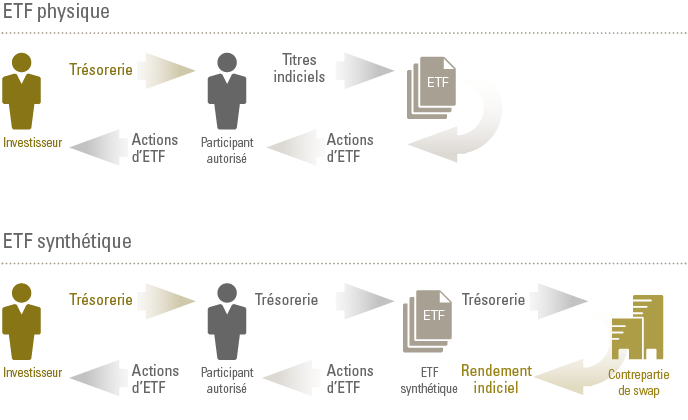

Méthodologie de réplication

Les ETF peuvent être catégorisés comme ETF physiques ou synthétiques selon le caractère de leurs positions sous-jacentes.

La plupart des ETF sont classifiés comme des ETF physiques, car ils détiennent les titres réels qui composent leurs portefeuilles sous-jacents. Tous les ETF de Vanguard recourent à la réplication physique. Les ETF synthétiques font appel à des produits dérivés, principalement des swaps, pour mettre en œuvre leur stratégie d’investissement.

Les swaps sont des contrats entre l’ETF et une contrepartie, généralement une banque, aux termes desquels l’ETF doit recevoir le rendement de son indice. En bref, un ETF synthétique peut répliquer un indice sans réellement détenir aucun de ses titres.

Bien que les ETF synthétiques soient disponibles sur de nombreux marchés, c’est en Europe, où ils ont été lancés en 2001, qu’ils sont les plus prisés. Cela dit, parmi les investisseurs, il existe une préférence de plus en plus marquée pour les ETF physiques.

Fonctionnement des ETF physiques et synthétiques

| ETF physiques | ETF synthétiques | |

|---|---|---|

| Positions sous-jacentes | Titres physiques de l’indice sous-jacent | Produits dérivés / swaps et panier de sûretés (différents de l’indice dans la plupart des cas) Sûretés et/ou swaps |

| Transparence | Oui | Limitée (à savoir frais d’échange, panier de sûretés) |

| Risque de contrepartie | Limité (prêts de titres), toujours entièrement garantis | Oui (produits dérivés / swaps), souvent garantis |

| Sources de frais | Frais sur encours, frais de rééquilibrage | Frais sur encours majorés de frais d’échange |

Source : Vanguard

Risque de contrepartie

L’un des principaux risques des ETF synthétiques est le risque de contrepartie. En fait, les investisseurs des ETF synthétiques sont convaincus que le fournisseur du swap sur rendement total s’acquittera de son obligation de payer le rendement de l’indice convenu. Dans le cas contraire, les investisseurs s’exposent à une perte. Le principal atténuateur de risque en cas de défaillance d’une contrepartie est la sûreté.

Les ETF physiques sont également exposés au risque de contrepartie par le biais de tout programme de prêt de titres. Cependant, cette activité est toujours garantie en totalité en vue de protéger les actifs de l’investisseur.

Pourquoi les frais d’investissement importent-ils ?

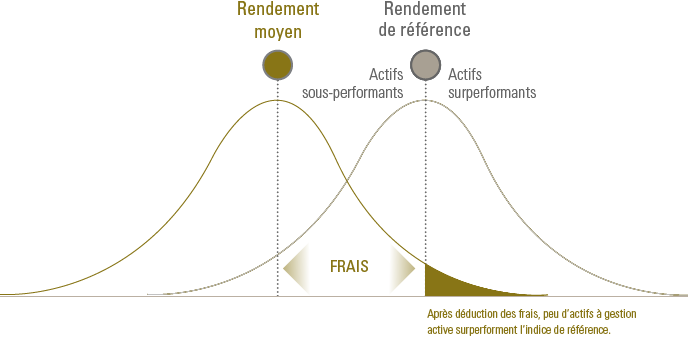

Les frais d’investissement sont un facteur déterminant de la performance à long terme.

Le jeu à somme nulle permet d’en expliquer la raison. La théorie veut que les positions cumulées de tous les investisseurs sur un marché particulier constituent ce marché. À tout moment, la moitié des actifs investis doit surperformer le rendement moyen du marché et l’autre moitié doit le sous-performer. Cela dit, une fois les frais déduits, il devient de plus en plus difficile de faire mieux que le rendement moyen du marché. Ce graphique illustre notre propos.

Source : Vanguard

Le jeu à somme nulle fournit une explication théorique sur la raison pour laquelle les frais ont une influence si importante sur les rendements. Cela plaide en faveur du maintien des coûts à un niveau faible, que vous optiez pour un indice ou une stratégie à gestion active.

Mais cela est plus qu’une simple théorie. Une recherche menée par Vanguard et ailleurs montre que ce qu’un investisseur paie pour un investissement peut affecter ses rendements nets plus que toute autre chose1.

1 Vanguard, 2017. Vanguard’s Principles for Investing Success. Valley Forge, Pennsylvanie : The Vanguard Group.

Que sont les ETF à gestion active et comment fonctionnent-ils ?

Les ETF à gestion active sont une catégorie relativement nouvelle de produits cotés en bourse.

Ils constituent une opportunité de surperformance du marché, mais présentent aussi les dilemmes potentiels de coûts plus élevés, d’erreur de réplication plus importante et du risque de sous-performance du marché.

Tout comme les autres produits cotés en bourse, les ETF à gestion active se négocient en bourse et sont des investissements à capital variable. Leurs frais courants sont généralement inférieurs à ceux des fonds à gestion active traditionnels, mais supérieurs à ceux des fonds indiciels et des ETF traditionnels.

Types d’ETF à gestion active

ETF indiciels alternatifs.

Communément appelés ETF de smart bêta ou de bêta stratégique, ces produits cherchent à répliquer des indices reposant sur des règles et pondérés de manière alternative, dans le but de surperformer les indices pondérés en fonction de la capitalisation boursière. Des biais factoriels, par exemple en faveur des actions de rendement ou de petites sociétés, expliquent souvent la performance de ces produits par rapport au vaste marché. (Voir la légende pour en savoir plus sur les facteurs.)

Les produits indiciels pondérés de manière alternative s’affranchissent des limites entre la gestion active et passive. Ils sont adossés à des indices, mais l’élaboration de leurs indices de référence reflète une décision active visant à s’écarter des pondérations en fonction de la capitalisation boursière.

ETF à facteurs actifs

Les gestionnaires de ces produits cherchent à cibler explicitement un facteur, ou une combinaison de facteurs qui, selon eux, offriront une prime d’investissement, telle qu’une surperformance ou une volatilité réduite. (Voir la légende pour en savoir plus sur les facteurs.)

Les ETF à facteurs actifs ne répliquent pas un indice de référence. Le fait de ne pas être lié à un programme de rééquilibrage indiciel confère au gestionnaire la flexibilité d’ajouter ou de réduire des positions selon les besoins pour maintenir une exposition aux facteurs souhaités. Les ETF à facteurs actifs utilisent généralement un processus de sélection de titres quantitatif reposant sur des règles pour élaborer leurs portefeuilles.

Comparaison des approches de gestion

Les ETF peuvent différer sensiblement en termes de gestion de leurs portefeuilles sous-jacents.

| Adossé à des indices | Pondéré en fonction de la capitalisation boursière | Gestion reposant sur des règles | Gestion active | Risque actif | |

|---|---|---|---|---|---|

| ETF indiciels traditionnels | |||||

| ETF indiciels alternatifs (par exemple, « smart bêta ») | |||||

| ETF à facteurs actifs |

Que sont les facteurs ?

On peut considérer que les facteurs constituent l’ADN d’un investissement. Ils forment les caractéristiques sous jacentes qui expliquent et influencent la manière dont un investissement se comporte. En ciblant ces caractéristiques, les investissements reposant sur des facteurs cherchent à offrir une prime d’investissement, comme une surperformance par rapport au marché ou une volatilité réduite.

Un facteur que vous connaissez sûrement bien est le facteur de marché. Également connu sous le nom de risque sur actions, le facteur de marché détermine et explique le risque et les rendements d’un portefeuille d’actions pondéré en fonction de la capitalisation boursière. D’un point de vue historique, un portefeuille exposé au facteur de marché a surperformé les investissements « sans risque », tels que les obligations d’Etat à court terme. Cette prime de rendement a été la rétribution d’un investisseur pour avoir supporté les risques supplémentaires d’un investissement en actions. Parmi d’autres facteurs bien connus liés aux actions figurent la valeur, la taille et la dynamique.

Les portefeuilles de nombreux investisseurs présentent des biais en faveur de certains facteurs et au détriment d’autres, consciemment ou non. Ces biais expliquent une grande partie du risque et des rendements sur un éventail d’investissements, y compris les ETF de smart bêta / bêta stratégique, les ETF à facteurs actifs et les fonds à gestion active traditionnels.

Bases

Apprenez les bases en matière d’ETF, ainsi que leur histoire, leurs différences avec les fonds communs de placement et plus encore.

Négociation

Découvrez la manière de négocier des ETF, d’où proviennent leurs liquidités, les types d’ordres ordinaires, la manière dont les primes et les décotes fonctionnent et plus encore.

Stratégies

Découvrez les utilisations stratégiques et tactiques des ETF, ainsi que l’optimisation du portefeuille, la gestion des liquidités et plus encore.